天风证券股份有限公司郭其伟近期对交通银行进行研究并发布了研究报告《服务“国之大者”,业绩稳健增长》,本报告对交通银行给出增持评级,认为其目标价位为6.12元,当前股价为5.13元,预期上涨幅度为19.3%交通银行手机银行。

交通银行(601328)

业绩稳健增长交通银行手机银行,盈利能力保持稳定

公司披露2022年年报,全年营收和归母净利润分别同比+1.33%、+5.22%,增速较22Q1-Q3分别-3.72pct、-0.25pct交通银行手机银行。营收来看,2022年公司净利息收入同比增长5.10%,增速较去年同期下降0.35pct,是营收增长的主要来源;非息收入同比下降4.32%,对营收形成拖累,其中,手续费及佣金净收入同比下降6.17%,主要是受资本市场持续震荡、理财产品净值化转型以及减费让利等各因素影响。2022年末公司加权ROE为10.33%,同比下降0.43pct。

信贷投放有的放矢交通银行手机银行,息差有所收窄

资产端,2022年贷款总额同比增长11.22%,较22Q3略降0.37pct交通银行手机银行。信贷投放结构方面,公司全年贷款新增主要集中在对公业务板块。2022年,个人贷款同比增长3.56%,对公贷款同比增长13.84%,其中,制造业贷款较上年末增加1039.67亿元,增幅14.19%,高于全部贷款平均增速,实体经济融资支持力度持续加大。负债端,2022年存款总额同比增长12.66%,较Q3略降0.24pct。

定价方面,2022年,公司全年净息差为1.48%,较22Q1-Q3略微收窄2bp,同比下滑8bp,主要原因一是受LPR下行以及减费让利等多重因素综合影响,资产端收益率尤其是客户贷款收益率下行较快,2022年贷款平均收益率为4.21%,较22H1下滑7bp;二是在宏观经济及资本市场波动的背景下,企业居民投资、消费意愿下滑,新增存款呈现定期化趋势,整体存款成本率略有上行,2022年存款平均成本率为2.19%,较22H1上升5bp交通银行手机银行。面对持续承压的息差水平,公司在继续做好价格前瞻管理、注重资产负债结构管理的同时,聚焦客户资产负债表和资金轨迹,提升上下游客户资金的体内循环,带动低成本资金沉淀,推动盈利水平保持基本稳定。

资产质量显著改善交通银行手机银行,筑牢安全底座

交通银行自2020年启动为期三年的资产质量攻坚战,坚定落实“控新增,优存量”策略,迎来三年资产质量攻坚战全胜收官交通银行手机银行。2022年末,不良贷款率为1.35%,较22Q3末下降6bp,逾期贷款率1.16%,均降至2015年以来最好水平,资产质量显著改善;拨备覆盖率为180.68%,较22Q3末略降0.86pct,但仍保持良好风险抵补能力。

投资建议:坚定服务“国之大者”交通银行手机银行,金融活水灌溉实体经济

交通银行以“建设具有特色优势的世界一流银行集团”战略目标为引领,持续发挥高水平金融服务对现代化产业体系建设的杠杆作用,战略性新兴产业贷款、绿色金融增速分别达109.88%、33.28%;制造业中长期贷款、高技术制造业中长期贷款分别增长57.72%、129.82%交通银行手机银行。我们看好公司的长期向好的发展态势,预计公司2023-25年归母净利润同比增速为6.97%、7.03%、7.31%。目前公司PB(MRQ)为0.45倍,维持2023年0.47倍目标PB,目标价6.12元,维持“增持”评级。

风险提示:信贷需求不足;信用风险波动,资产质量恶化交通银行手机银行。

展开全文

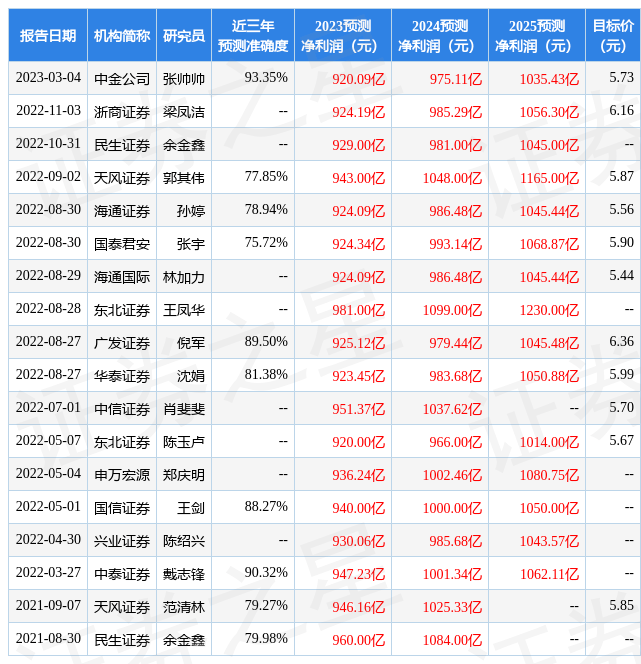

证券之星数据中心根据近三年发布的研报数据计算,中金公司张帅帅研究员团队对该股研究较为深入,近三年预测准确度均值高达93.35%,其预测2023年度归属净利润为盈利920.09亿,根据现价换算的预测PE为4.4交通银行手机银行。

最新盈利预测明细如下:

交通银行手机银行,目标价位6.12元" >

该股最近90天内共有8家机构给出评级,买入评级4家,增持评级4家;过去90天内机构目标均价为6.17交通银行手机银行。根据近五年财报数据,证券之星估值分析工具显示,交通银行(601328)行业内竞争力的护城河一般,盈利能力一般,营收成长性较差。该股好公司指标2.5星,好价格指标4.5星,综合指标3.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关交通银行手机银行。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。